近期在供應鏈問題、俄烏衝突背景下,油價、大宗商品飆漲,高通膨壓力不減,美股 2022 開年就一路下跌,台股也在第一季下跌近 3%,美聯儲 3 月結束 QE 並正式啟動升息,5、6 月還有縮減資產負債表等金融緊縮政策出爐,如何在亂流中投資獲利,是令每個投資人頭疼的課題。

「持保看漲期權」 “Covered Call ETF”,提供每月領取股息,是能創造穩定現金流的熱門美股投資標的,優點是每月穩定配息、ETF 也沒有個股風險,缺點是容易損失更高的資本利得獲利空間,但在股市橫盤整理、甚至下跌時,持續提供穩定的月配息,是追求穩健投資的優質投資標的,也是 ptt 海外投資板熱門的存股標的,相較於台股單一投資標的最多只能提供季配息更為吸引人,一起來了解其投資魅力。

什麼是持保看漲期權 Covered Call ETF?

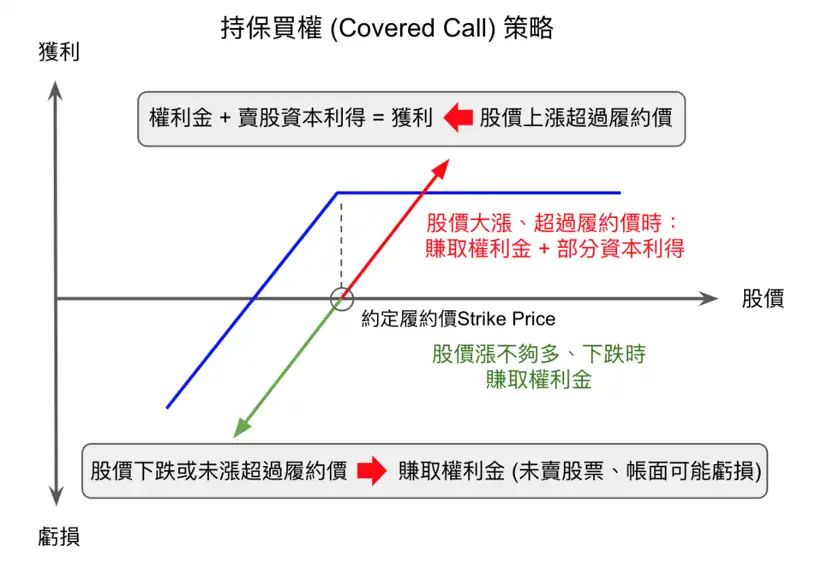

要了解持保看漲期權 Covered Call ETF,當然需要先了解什麼是 Covered Call 期權策略,期權分為看漲 Call、看跌 Put 兩個方向,賣出期權在股市中是扮演莊家的角色,賣出時就可以先收取買家的權利金、勝率較高,藉由持有的股票、賣出看漲期權能被保障執行,收取權利金就是所謂的 Sell Covered Call 持保看漲期權策略。

由於已經持有股票,確保在期權到期時,如果股價漲超過履約價,一定有股票可賣給買家,因此有「持保」或「掩護」(英文 Covered) 的特點,賣出的是 Call,看漲期權,所以稱為「持保看漲期權」,英文稱為 “Sell Covered Call”。

賣出期權、當莊家勝率高

在賣出 Covered Call 期權時,賣方立刻得以向買方收取權利金,如果在期權到期日,股價未漲超過目標價,所有權利金都歸賣方所有,賣方的獲利為收取的權利金。

如果在到期日時,股價上漲超過目標價,賣方需要以約定的價格 (strike price) 賣出股票,賣方獲利除了權利金之外,還有以目標價賣出股票的資本利得,賣方唯一無法實現的獲利是超過目標價外的資本利得。

因此,Covered Call 策略適合股價緩漲、盤整、甚至下跌的情況,如果已經持有足夠股票 (美股期權合約 1 張以 100 股為單位),適當操作 Covered Call 是不賣股也能增加獲利的好方法。

但如果預期股價大幅向上時, Covered Call 策略容易損失資本利得,並非好的交易策略,下圖為 Covered Call 的損益圖 :

為何買 ETF、不自己操作期權?

當莊家聽起來不錯,那麼為何選擇買 ETF 還要支付管理費,不自己操作呢?

- 資金門檻:美股期權 1 張合約為 100 股,舉 Apple 為例,必須先持有 100 股、約價值 16,000 美金的股票才能操作。

- 標的選擇:波動性太低的可能交易流動性差,波動性高的容易損失股價上漲資本利得,操作期權還有許多如隱含波動率 (implied volatility)、delta 等多個股票沒有的因素需要考量。

- 減少定時操作麻煩:自己賣 Covered Call,每個月都要耗費時間操作、設定到期日、到期價格等,對不熟悉期權交易的投資人構成不小的障礙。

- 因此,透過購買 Covered Call ETF、支付一些管理費,讓專業人士操作,適合大多數追求相對穩定獲利的投資人,而 ETF 跟股票一樣有即時價格,跟買賣股票完全相同,隨時可以買進、賣出,完全不受期權交易有到期日的問題,也遠較基金方便。

哪些 Covered Call ETF 是好的標的?

美國股市的標普 500 指數 (S&P 500)、那斯達克 100 指數 (NASDAQ-100),是美股最重要的指標,前者組成為美股前 500 大市值的優質公司,後者由美國 100 家領先的高科技公司組成,兩者前五大佔比均為蘋果、微軟、亞馬遜、特斯拉、谷歌等全球競爭力強大的公司,但標普 500 指數分為 11 個產業,除科技外橫跨能源、醫療、材料、金融等,涵蓋範圍更為全面。

因此以標普 500指數、那斯達克 100 指數成分股為目標的 XYLD、QYLD 兩檔 Covered Call ETF 是較優的選擇,QYLD 是 ptt 海外投資版熱門的美股存股討論標的,其操作策略是買入 NASDAQ 100 股票、再賣出其 Covered Call 期權,賺取權利金及預設的資本利得價差。

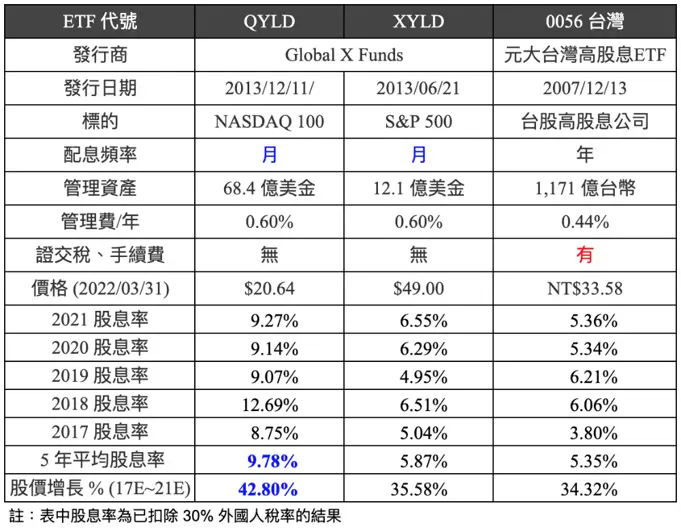

QYLD 全名為 Global X NASDAQ 100 Covered Call ETF (NASDAQ: QYLD),ETF 成立於 2013 年,發行公司是 Global X Funds,資產規模約 67 億美元,管理費為 0.6%,在國內知名的理財網站例如 MoneyDJ.com 等都能查詢其資料。

XYLD 與 QYLD 同一發行公司,為操作 S&P 500 成分股的 Covered Call 策略,ETF 資產規模較小約 12 億美元,兩者管理費都同為 0.6%。

考慮台股也不少投資人存股,因此將元大台灣高股息 ETF (台股代碼 0056) 一起納入比較,包含基本資料、管理費、近 5 年配息率、股價近 5 年漲幅等。至於不推薦單一股票存股的原因在於,ETF 具有分散投資風險的優點,不會出現如財報暴雷、公司前景變化、公司競爭力衰退等個股風險。

值得注意的是台灣人投資美股,券商都會預先扣除 30% 的外國人稅額,比較表中的資料為已經扣除 30% 稅額後的配息率。此外,美股多家券商交易已經免除任何手續費,0056 的交易則需要交付證交稅及手續費。

QYLD、XYLD、0056 績效比一比

2017~2021 的近 5 年內,QYLD 無論在股息率、股價增長都遠勝 0056,XYLD 也勝過 0056,主因美國科技成長股如蘋果、特斯拉、微軟、谷歌、亞馬遜等公司競爭力還是遠勝於台灣公司,另外那斯達克 100、標普 500 指數成分股每年都會進行優化調整,等於主動篩選更優質的公司,因此其成長性、報酬率都優於台灣的相似標的。

即使扣除美國對台灣人股息扣除 30% 的稅率後,QYLD 近 5 年扣除 30% 的稅額後,連續 5 年的年配息率都高於 9%,股價還增長了 42.8%,XYLD 近 5 年平均配息率為 5.87%、股價增長 35.58%,也都略優於 0056 的 5.35%。

下表是截至 2022 年 3 月、最近 12 個月 QYLD、XYLD、0050 的每月配息金額、年化股息率,QYLD、XYLD 都是每月穩定配息,而 0056 則一年配息一次。

可能有投資人好奇,每月自海外領回配息是否有匯款手續費的問題,實務上國人常使用的幾家美國券商,針對帳戶資產達到 25,000 美元以上的客戶可申請 Visa 簽帳卡,每月提供一次免手續費,在台灣 ATM 可直接提領台幣的優惠,等同完全沒有額外費用,只是金額受限於台灣非本行 ATM 一次僅能提領台幣 2 萬元的限制。

結語

美股的 QYLD、XYLD ETF,因以美國競爭力強的優質科技公司、500 大企業為標的,每月操作賣出 Covered Call 策略,提供穩定配息,歷史數據顯示能提供較台股高配息 0056 ETF 優越的報酬率。

在高通膨、升息環境下,房貸利率也將逐步升高,股市的資本利得可能不再如疫情爆發後近兩年一般優厚,甚至於下跌,選擇 QYLD、XYLD 等 Covered Call ETF,在股市緩漲、甚至下跌情況下,仍能藉由賣出看漲期權收取權利金,達成穩定月配息的績效,適合投資風格穩健、希望月領股息的投資人。

對於風險承受度高、追求更高長期報酬率的投資人,選擇美股大盤指數基金如 SPY、QQQ,只要持股時間長、則能有更高的報酬率,但在美聯儲升息、縮表的環境下,短期股市不確定性高,在資金短期不急需使用情況下,持保看漲期權 ETF 為能創造每月穩定現金流的投資標的。

(以上為個人看法,非投資建議,請讀者自行判斷投資風險)