最近有跟幾個客戶聊到投資理財的策略,他們詢問我對於單筆投入(LSI)與定期定額(DCA)的看法,我先前也對此研究了一番,還算是稍微有點心得,想說就不私藏,特別撰文與讀者們分享,不過以下都不構成投資建議,僅僅是我個人的經驗分享與策略觀點。

首先讀者要了解,股票投資最重要的是目標設定與策略規劃,同樣的策略在不同的目標下,結果可說是大相徑庭,本篇提到的單筆投入與定期定額的觀念,都是建立在長期持有,至少 10 年以上的情況,並且投資所獲得的現金股利要再次投入,達成複利效應。同樣是單筆投入,這個策略對短期持有、想要賺取價差的投資人來說就不太適合。

單筆投入V.S.定期定額 報酬率比拚

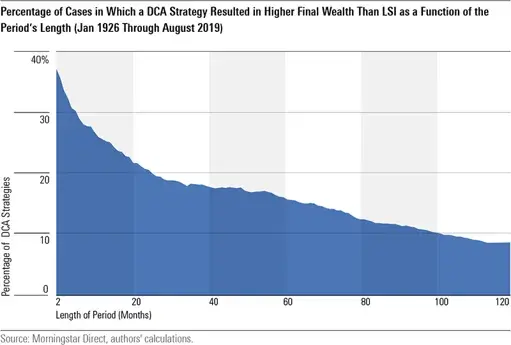

在了解完前提後,我直接先講解兩者報酬率差異的結果,我想這也是讀者最為關心的。以一檔股票(ETF)長期投資,且股價最終是往右上增長的情況下,單筆投入的績效絕對遠勝於定期定額。就算是股價最終持平,只要定期定額的期數拉長,其投報率很難贏的。關於這個論點,我引用美國Morningstar(晨星)投顧公司首席市場編輯Tom Lauricella的一篇報告說明,其內容是研究 1926 年至 2019 年定期定額與單筆投入的績效關係。

定期定額(DCA)勝率圖/Morningstar網站截圖

縱軸為定期定額(DCA)贏過單筆投入的勝率,橫軸為時間(月份),也就是定期定額的期數。很顯而易見的是,當總金額不變,但定期定額的期數越長時,定期定額的績效就越難打敗單筆投入。為什麼會有這樣子的狀況呢?這是因為資金進入市場的時間不同,導致所領到的股息有所差異,最終影響總報酬。簡單來說單筆投入的優勢在一開始所有資金就能進入市場,獲取應有的報酬,而定期定額的優勢在於股市低迷時能撿到較便宜的股票,進而減少成本。因此只有股市長年不斷衰弱,定期定額才有贏的可能。以國人較常投資臺、美股來看,這樣的時期比較少,若是將時間拉長至 10 – 20 年以上,股市終究會有回檔的時候。

單筆投入與定期定額的幾個優缺點

在理論上我們得知單筆投入很有機會贏過定期定額,但兩者之間仍存在許多不同的優缺點,投報率雖然是投資人最關心的事情之一,不過也有許多細節值得考慮,以下我將更近一步分析單筆投入與定期定額的優缺點。

單筆投入

優點:不需要過度研究高低點,把心力花在其他研究上。

我相信單筆投入不用執著研究高低點,可能與一般人的想法不同,不過這項觀點其實很有依據。首先要瞭解,所謂的股價高低點都是歷史數據的回測,沒有任何一位投資人能精準預測未來的股價變化。美國經濟學家尤金.法馬的〈效率市場假說〉也提到:「股票市場的價格是不可預測的。」也就是說短期的預測高低,其實有很大的成分在碰運氣。預測後如意料中下跌,會覺得自己預測成功,使自己買入更多的股票;預測後出乎意料的上漲,會覺得是運氣不好,使自己買貴了。正因為股價撲朔迷離,你永遠不知道股票到除息日前究竟會長會跌(因為一旦過了除息日,之後要下跌更多,才能贏過買在除息日前,相當還未比較,就輸在起跑線),而往往越是等待低點,就越容易錯過,等到一回神,股價已經漲上來,就不是當初的價格了。以 10 年前 2012 年的台積電為例,該年的開盤價為 75 元,假設我有錢想投資台積電,但是覺得當時股價太貴了,想要等他跌個 8 – 10 %,69 – 67.5 元以下再買。以上一年 2011 年的最低價為 62.2 元來看,想買在 69 元不算太過份。但很可惜的是 2012 年台積電的最低價是 69.8 元,並且一路狂升。之後就沒有 60 幾塊的價格。

接著從數據上來看,我分析出 10 年前(2012)在不同時期單筆投入台積電的績效結果。假設當筆投入的金額為 100 萬元,每年獲得的現金股息於隔年再次投入,統計直到現今 2022 年 9 月為止,並且台積電以每股 500 元計算,所有數字4捨5入,計到小數點第 2 位,最後得出以下分析圖。

2012 年台積電單筆投入分析圖/自行統計繪製

買最低是指 2012 年買在當年度最低價 69.8 元,並且每次的現金股利也買在當年最低價,最終的年化報酬率為 26.81%。這是此檔投資報酬率的天花板,不過現實不可能辦到。不僅單筆投入的當下要買在最低價之外,連續 10 年的現金股利也都買在最低點。在制度上也不可能,因為 2019 年起,台積電的股利發放從一年一次改成一季一次,因此收到股利時,已經錯過最低價。這是一個即便能穿越時空,也不可能達到的績效。

買最高則與前者相反,是指2012年買在當年度最高價 99.4 元,並且每次的現金股利也買在當年最高價,最終的年化報酬率為 21.83%。這是此檔投資報酬率的最低線,也就是說不管怎麼操作一定都比 21.83% 還高。接著看到每月開盤,這是指 2012 年的單筆投入與後續的現金股利都無腦買在該月的開盤價(2022 年還未過完,因此只統計至 9 月)。設定當月開盤價的概念跟亂數一樣,想模擬的是不管股價高低點隨便買的情形。我們可以看到這種亂數模式平均的年化報酬率績效超過22%,若是每年無腦買在 1 月份開盤,還高達 25% 的成績。隨機買與理論的最高績效相去不遠,也代表著這檔投資成功與否不在於買的價格,而是在當時敢單筆投入的勇氣與長抱的毅力。如果你無法 10 年來每次都能精準的預測出低點,那麼很有可能花大把心力預測的績效,跟亂數買的差不多,這也就是我認為不用過度研究高低點的原因。

單筆投入也不太需要看盤,因為你就是看好這檔股票的未來性,才會長期投資他,以長遠的時間來看,短期的漲跌根本影響不了什麼,太常看盤反而降低自己的投資信心而已。只需偶爾瀏覽,特別注意一下除息日,以便將現金股利再次投入即可,減少了看盤的時間與焦慮。

缺點:違反人性。

不曉得讀者們有沒有那種為了買東西,存了好久的錢,等到要一次花光這筆積蓄時反而很捨不得,甚至有點恐慌的經驗。這正是人對於大筆財富快速消失時的恐懼感。轉換成房子、車子等實物,有其功能性,還能提供一些安全感。而投資股票只是化成證券戶中的一團數字,不僅沒有實體,更何況還會隨著市場漲跌,而每年只是領回一些股利。因此單筆投入真的很不容易,需要很大的勇氣與信念。

定期定額

優點:

1.不用馬上拿出大筆資金

我相信這是大多數人選擇定期定額最重要的原因,畢竟能短時間拿一大筆金額來投資的人相對少數,而定期定額以每個月存錢的模式,門檻就低很多。每個月定期定額 5 千、 1 萬,長久累積下來也是一筆不容小覷的投資。

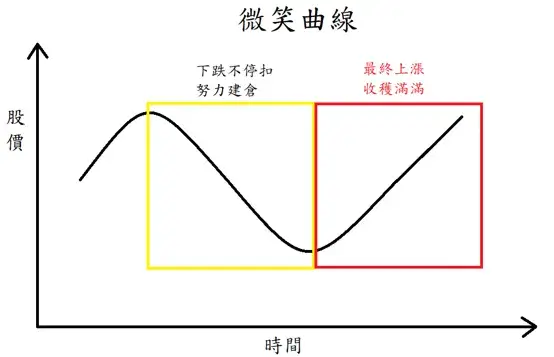

2.微笑曲線

微笑曲線是定期定額最大的優點,當股價下跌又反彈所形成的曲線,看起來很像微笑,因此得名。當股價短暫下跌時,依照紀律不斷的買進,攤平成本。等待股價上揚時,就持有成本相對低廉的股票。定期定額的微笑曲線代表著其有攤平成本的特質,比起單筆投入亦有更多觀察與操作的空間。

微笑曲線示意圖/自行繪製

缺點:

1.紀律要求

定期定額很看重自我紀律,在這存股的 10 年、 20 年間會有許多不同的狀況。不管如何每個月都要依照目標完成,有時會碰到股市大跌,也許定期定額的投資人會暫時失去信心,停止月扣,錯失股價便宜的時機點。甚至遇到股市崩盤,還會有提早賣出,停損的行為。這些行為都會使最終的投報率不如預期,甚至賠錢收場。

2.長期鈍化

長期鈍化所指的是由於股票變多,金額變大,導致後來單期的金額對於降低成本的效果不良,甚至是沒有效果。舉例來說,假設我每個月都花 5 千元存股,目前持有 5 張每股平均成本為 10 元的股票(本金 5 萬),下一期要存股時剛好遇到股市大跌,該股跌至 8 元,這時我花 5 千元存股,我的每股平均成本下降至 9.77 元,下降了 2.3 %。但假如我原先的持股數是 20 張,那麼我這次花 5 千元存股,只會讓我的平均成本下降至 9.93 元,下降不到 1 %。這時定期定額能調整成本的效果就會蕩然無存,能解決的方式就是遇到大幅下跌時額外加倉,或是增加每期的存股金額。

少數定期定額會贏過單筆投入的狀況

雖然說理論上單筆投入的績效會贏過定期定額,但是還是有幾種情況定期定額能贏過單筆投入。

1.定期定期的單筆金額要大,時間要極短(簡單來說就是將大金額分批入場),且股價在時間內大幅下跌後,才反彈。

讀者們應該都知道能否領股息只看除息日當天,其餘持有時間並不影響,也就是說只要在除息日前擁有相同數量的股票,兩者的股息是一樣。而在下降行情中,定期定額的分批進場就會減少成本,此時定期定額就會贏過單筆投入。以 0050 的趨勢來看,你在今年 2022 年 1 月 3 日(第一個交易日)單筆投入 100 萬的績效會輸給每月定期定額 10 萬連買 10 個月的績效。

也許看到這樣的例子,你會認為短期的定期定額才是王道,既有分散風險,又有高報酬。然而這只不過是一種看後照鏡開車的迷思,我們根本無法精確預測近年內股票的漲跌,若是多頭行情,單筆投入的績效會遠勝於分批進場。同樣以 0050 為例,你在去年 2021 年 1 月 8 日(第一個交易日)單筆投入 100 萬的績效會大贏每月定期定額 10 萬連買 10 個月的績效。

2.股票價格不斷往下探底,且長年沒有發放股息。

股息是單筆投入績效贏過定期定額最大的關鍵,若公司營收不佳,多次沒有發放股息,單筆投入並沒有獲得優勢。你投資標的價值不斷往下,並且長年來沒有發放股息時,定期定額才會贏過單筆投入,不過此時的投資報酬率也是負的,定期定額只是讓你虧少一點而已,簡單來說就是標的選擇錯誤。

最後即便得知單筆投入贏過定期定額的機會很大,但仍然不是每個人的最優解,我認為找尋最適合自己的投資方式,設立目標嚴格執行,才是上策。祝福每位讀者都能找到適合自己的方式,早日實現財富自由。